IDC淘金热:千亿资金进来,掮客丛生,IRR高达20%

今年夏天,IDC( 数据中心)正处于投资的边缘。

一个指数价值数亿,没有资金可供投资的空间。" 李磊向中中透露,他曾与一家投资机构的多个 IDC 项目有过接触。

如果你想进入,你就可以进入,国有企业和大型私营企业都有能力进行布局。" 企业家秦杰曾在数据中心的建设中为谷歌、Facebook、新秀和其他大公司服务。他认为,数据中心的门槛并不像往常那么高,目前对数据中心的投资主要集中在目标业务上 -- 一旦牌照打开,黄金就会出现。

但在一些上市的数据中心专业服务机构看来,指标的价值是最不重要的。"一位数据中心高管对中中表示:" 业内有 1000 多家合格数据中心,指标根本不是问题。

但这并不能阻止投资者在经济繁荣时期占据黄金市场。

起初,这只是小球员追逐的风口,但即使是黑石(Blackstone) 和希尔豪斯(Hillhouse) 这样的大型私人股本公司也加入进来,数据中心的热度也有了变化。

数据中心在 Pe 水平上的投资热潮自 6 月以来一直很热。

6 月 22 日,万国完成了逾 5 亿美元的新融资,而 Hillhouse Capital 出售了 4 亿美元,最终获得了 3.8% 的股权。

在 6 月 22 日的同一天,在美国上市的 IDC 服务提供商世纪互联(CenturyInterConnection) 也从黑石集团(Blackstone Group) 获得了 1.5 亿美元的投资。

然后,在 7 月,海洋资本发行了国内首个 IDC 新基础设施 ABS,基础设施资产为云台数字 IDC 服务收费和收益权,项目存储规模为 32 亿元。

7 月 23 日,中信实业基金(CPE) 与万国数据公司正式成立合资企业,在北京通州进行一个大型的 IDC 项目,耗资约 26 亿元。

到 9 月份,黑石(Blackstone) 高管成立的私人股本公司斯通峰(Stone 匹克)已与 DigitalEdge 投资 10 亿美元,成立了一家合资公司,投资于数据中心,并在日本启动了两个项目。

随着数据中心投资热潮,该行业上市公司的股价也大幅上涨 -- 万国数据、数据端口、世纪互联公司股价在半年内几乎翻了一番;秦淮数据等初创公司也准备在美国上市。

在国际上,数据中心的基准早已确立 -- 全球最大的数据中心上市公司 EQIX 现在的市值已超过 660 亿美元。全球第二大数据中心拥有近 400 亿美元的市值。

事实上,这种投资热潮早在去年下半年就开始了。大梁北区估值和咨询部门主管胡风告诉中中,去年下半年 IDC 的咨询客户越来越多,IDC 在 2020 年已成为写字楼和物流房地产以外投资机构最受欢迎的房地产类型。

保守估计,近 1000 亿美元的资金正涌入数据中心行业,而这种疯狂的投资背后是数据中心供不应求。"亚太数字基础设施市场是世界上增长最快的市场之一,需求继续供不应求," 石峰公司高级董事总经理布赖恩在一份声明中说。

3 千亿新风口的投机者

那么数据中心有多大?

根据中国IDC圈的科学与情报咨询报告,2019年中国IDC业务市场规模超过1500亿元,到2022年预计将超过3200亿元,比去年同期增长28.8%。

3000亿美元,或许只是保守估计。随着5G在大面积推广,对云服务的需求增加了,提供REITs的基础设施公开开放了,中央政府首次将IDC列为"新基础设施"。数据中心的投资只会变得更热。

这炽热的风口也带来了一批被围困的猎人。

第一批嗅觉敏锐的经纪人,他们大多在数据中心有专业背景,在了解行业转售指标、中介融资的帮助下。

一家大公司的数据中心主管王镛最近一直在帮助一个数据中心项目寻找资金。然而,王镛接触到的一些社会融资利率过高,成本效益不高,我们必须继续寻找它们。

还有两种机构比经纪人投资更多:一种是项目参与者,另一种是专业房地产PE。

所谓的"项目玩家"是指一种政府关系,可以得到批准,找一个通用的IDC研究所,一些设计师可以想出一个IDC。

项目玩家没有想那么多,认为掩盖和吸引几个客户是没有问题的。它不考虑成本匹配、对客户的适应性、灵活性、长期投资回报等因素.既然这波浪潮是可用的,客户可以随时运行,所以最终压力很大,遗留下来的一系列问题。

我们在擦屁股上做得太多了,"一家运营IDC的上市公司的高管告诉中中。"直到他们进入IDC,他们才意识到IDC不是那么容易做,所以最好尽快兑现。

在项目玩家逐渐退出游戏后,大PE成为数据中心的主要投资力量。

有这么多的球员和这么多的热情涌入,数据中心是什么样的业务?

大梁银行北区估值和咨询服务主管胡风认为,数据中心是一个典型的重资产行业,资本门槛很高,资金支持充足的企业可以进行布局。

仅从投资门槛的角度来看,北京和上海高质量数据中心的建设成本约为30000~40000元/千瓦,相当于单个标准机柜的150000元左右。一个数据中心的投资门槛基本上是数十亿元。

但资金不是数据中心投资的最大门槛,数据中心的运营离不开电力和网络的保障,政府和基础电信运营商的支持也是至关重要的。尽管数据中心投资很受欢迎,但当你介入时,会有很多漏洞。

玩火吧,只要你像大海一样进入 IDC 深处

IDC 的投资门槛有多高?

每个机构都有自己的 IDC 研究团队,讨论资产是否可以投资几乎需要一个小时。" 已经接触过许多 IDC 项目的李磊说,投资 IDC 需要专业的长期积累和系统的 IDC 投资和运营能力,包括成本会计、现金流会计、估值能力、运营能力等。

这个行业的复杂性也反映在人类的结构上。中国新闻网了解到 IDC 是一个极其复杂的行业。当人力资源部招聘时,它不仅需要了解设备、网络、软件、边缘计算、5G、芯片,甚至水电安装。事实证明,这些人不会在一家公司。

因此,要做 IDC,门槛并不低。

一个由 5000 名内阁组成的小组的总经费为 85 亿美元,各参与组织一次性支付 2 亿美元。唯一能承受这么多钱的人,或者了解这个行业的人,不是 IDC 生气的时候想赚钱的人," 李磊觉得这不是一个普通玩家可以轻易进入市场的行业。

但大规模的 Pe 投资并不容易,IDC 投资的第一步是估值困难。

李磊和中中网表示,IDC 的估值涉及到许多方面,如区位、能力评估、电力、土地是否出售、是否有客户、土地是新的还是旧的、一层或多层、是否有电梯、承受多少等等。

其中,影响估值的四个因素是:地点、评估能力、电力、客户。

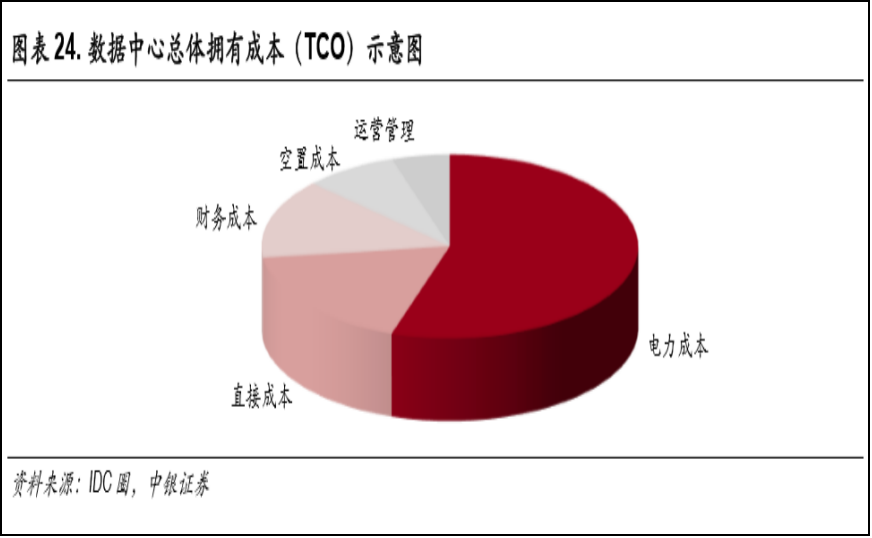

从成本的角度看,IDC 的总体所有权成本由直接成本、电力成本、财务成本、运营管理成本、空置成本等构成,其中电力成本的比例超过一半。因此,IDC 的许多估值实际上都是分批电价的。

CDH投资公司甚至认为,IDC项目的价值上限取决于其配给电力的容量,而限电能力受政府批准的限制,而一个地区IDC项目的供应上限则取决于该地区电力设施的匹配,而该地区的电力设施受到电网规划的限制。

然而,在所有要素中,区位布局是IDC建设的核心竞争力之一。随着选址的成功,IDC的建设几乎是成功的一半。

IDC的位置首先取决于位置。通常,IDC在一、二、三线城市的布局是集中的。根据不同的功能,热处理中心和数据处理中心一般会设在一级城市,需要方便的交通;冷加工存储中心一般会放在相对偏远的地区,需要发展能源和水电。

虽然IDC网站选择的基本真相不难理解,但在实际操作中,许多玩家仍将踏入困境。例如,当业内人士评论亚马逊(AWS)在宁夏的布局时,他们觉得地点不对。吸引投资吸引了它。"宁夏的水似乎比较冷,但最大的问题是互联网。

也有一群项目公司早年去内蒙古建设数据中心,似乎也踩到了坑里。"一位行业消息人士回忆道,"七、八年前,政府和运营商蜂拥到内蒙古建设数据中心,现在几乎没有剩下的了,普通公司很久以前就死了。因为没有客户,距离太远,网络不合适,很多支持因素都不合适。只有少数幸存下来的数据中心接管了冷藏库业务,喘了一口气。

交通问题也是一个隐藏的门槛,它将塑造未来的客户类型。外地的数据中心很难为总部集中在北方的关键金融客户提供服务。因为一旦出现问题,金融机构的工程师必须赶到现场处理,即使交通方便,实际距离也不能缩短,金融机构也不能等那么久。

作为数据中心的超级大客户,金融机构是主力军,云计算公司也是大客户,它们对一线城市都有着同样强烈的需求。在供应方面,云服务提供商希望自己的服务器离用户最近,让一线城市成为士兵必备的地方。

客户的需求倾斜也决定了进入市场的投资机构。"李磊说,"投资者的心态是,只有在有IDC的一线城市,才基本不担心销售。"此外,一线城市IDC往往有稳定的现金流,在市场不好的情况下,投资一线城市是一种更安全的方法。

从目前的情况来看,虽然北方一线城市、上层城市、广州、深圳等一线城市的数据中心资源最为集中,其货架率达到60%≤70%,但云计算和互联网产生的需求尚未得到充分满足,供需之间仍存在着20%和25%的差距。

在西部地区,包括内蒙古北部地区,数据中心的需求总体上超过了需求。

在巨大的市场前景下供需不匹配的情况下,在5G和云计算到来之前,IDC的投资提前进入了"卡资格赛"。

盛宴,IRR10-20%,PE将海滩北移至广州和深圳

这场"卡赛"的投资回报是多少?

苹果的IDC业务高管告诉中国新闻网,IDC在该行业的项目价值是中国的10倍。

目前,IDC的回报率明显高于传统地产。

中国国际资本公司在数据中心报上透露,目前国内领先的 IDC 服务提供商的投资回收期约为 5 至 6 年,投资回报率约为 17%-20%。

胡士泰表示,IDC 的投资回报率(投资回报率)通常为 10% 至 20%,其中批发 IDC 的 IRR 大多为 10% 至 15%,零售 IDC 的 IRR 通常为 15% 至 20%。

中信资本(Citic Capital) 是 IDC 在华投资的机构之一。中信建设信贷 IDC 基金(CITIC Construction Credit IDC Fund) 总经理薛亮分析了如果引进土地和市政电力的成本超过 25%、达到 30% 的话,整个项目的内部收益率(IRR)。例如,在北京,土地很贵,引进电力也很昂贵。因此,IDC 在北京的成本确实比周边地区高得多。

体育接任后,项目参与者的表现不佳,投资专业数据中心服务平台成为一种更有效的参与方式。

以国内 IDC 市场为例,除了黑石、Hillhouse 最近再加上 IDC 运营商外,早在 2019 年,贝恩资本就收购了秦淮数据,Actis 英国联合投资公司(Actis British Union) 投资了朝亚控股(Chaoya Holding),吉辉资本(JiHuCapital) 和中金数据(CICC Data) 建立了合资伙伴关系。

去年,万国与新加坡政府投资 GIC 合作,采用轻资产模式,在偏远地区承接国内客户数据中心项目。根据中中网的知识,虽然这种模式 IRR 不高,但利润非常稳定。

至于万国数据和中信实业基金收购的通州数据中心项目,中中网了解到,万国数据的获取是由于项目规模大、地理位置紧缺、整个过程相对完整所致。

盛宴很热,但投资总是源源不断。还有一个很好的退出渠道,可以帮助推动数据中心的投资热潮 --REITs 打开大门。

IDC 在海外以多种方式存在,例如上市、直接交易和 REITs,其中 REITs IDC 约占全球 IDC 市场份额的 30%,例如美国的 Equinix、新加坡的 DigitalRealtyTrust 和新加坡的 KeppelDCREIT。

今年上半年,全球 160 家市值超过 20 亿美元的房地产投资信托基金中,有 3 家是表现最好的 20 家房地产投资信托基金,平均总回报率约为 14%。目前,中国的主流退出模式仍是该公司的上市和直接交易。

然而,高丽国际副总裁陈方明对中投表示,新的 REITs 规则要求严格,符合 REITs 条件的项目数量相对有限。

房地产投资信托基金要求拥有该项目的所有权,许多成熟项目没有潜在的房地产资产,其中许多是长期租约,还有三年的利润期。我们目前预计,一些大型 IDC 公司将用单一的大量成熟、稳定、有土地产权的项目来测试水。

以中信建设信贷基金 IDC 基金为例,其发展模式为 5 /2:发展持续 5 年,退出方式为发送 REITs 或启动 IPO。

中信建设信贷 IDC 基金(Citic Construction Credit IDC Fund) 总经理薛亮表示,Lp 的 IRR 应达到它发行的 IDC 基金的 15%。不同的资本有不同的特点:人民币基金不必持有财产,提款的估值倍数(EV/EBITDA) 是 8 -10 倍;美元基金必须持有财产,退出是 10 至 12 倍。

Actis 合作伙伴表示,IDC 项目本身、所有土地、评估、电力、网络和其他合同和许可证、健全管理、销售和项目运营团队都可以在一家公司中打包,并在退出时作为 "平台交易" 上市或出售,以获得更高的溢价。

IDC 拥有大量的投资回报,但并非每个人都能最终成为盛宴的主角。一位专业的 IDC 运营商哀叹道:"IDC 是一家远程业务,竞争的终点是综合能力和规模。" 数据中心从项目分散转向集中化是一个必要的过程。